当社の信頼できる顧客

日本の高血圧症薬市場調査、規模、傾向のハイライト(予測2026ー2035年)

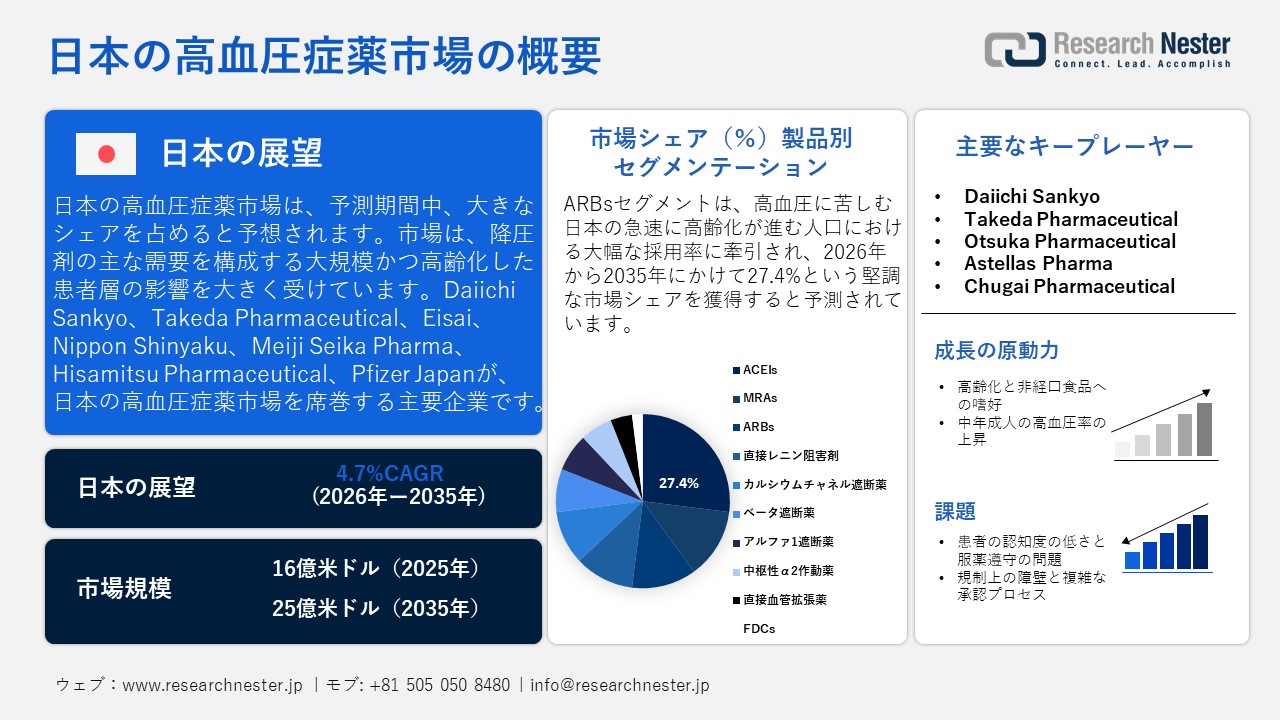

日本の高血圧症薬市場規模とシェアは、2025年には16億米ドルと推定され、2035年末には25億米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)4.7%で成長が見込まれています。2026年には、日本の高血圧症薬の業界規模は17億米ドルに達すると予想されています。

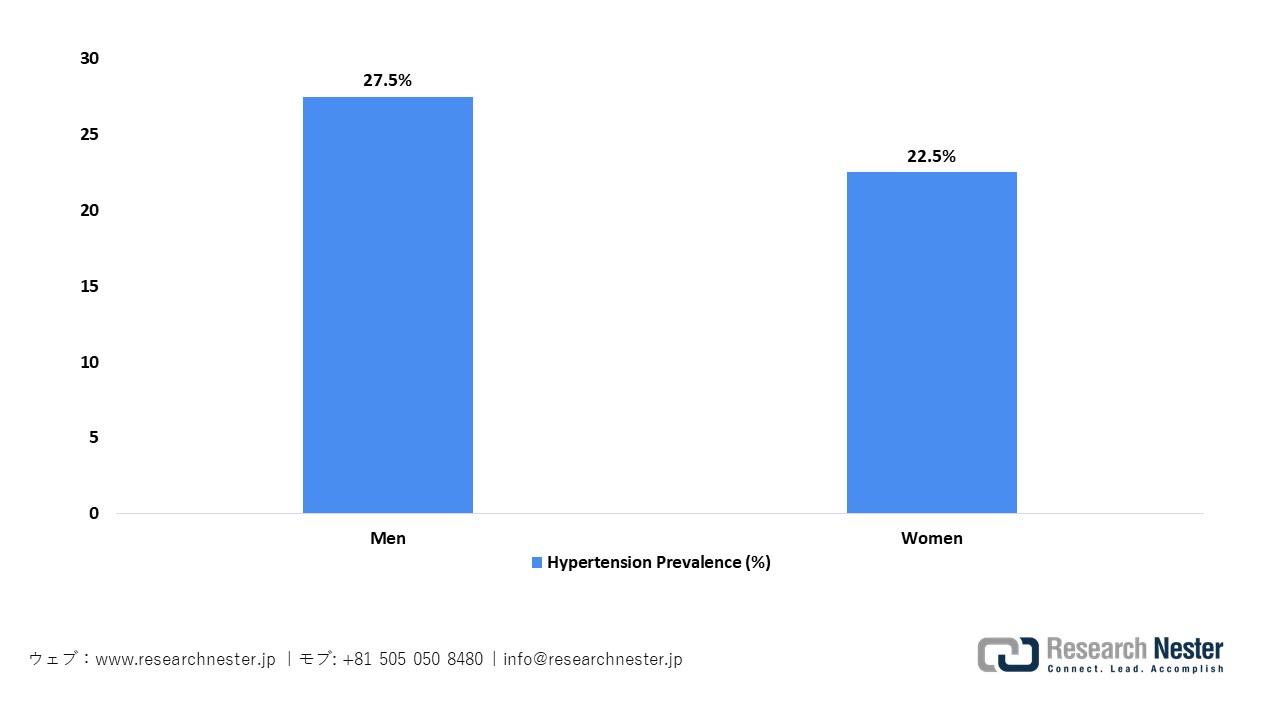

日本の高血圧症薬市場は、降圧治療の主な需要を構成する大規模かつ高齢化する患者層の影響を大きく受けています。日本生活習慣病予防協会が実施した患者調査のデータによると、高血圧症の治療を受けている成人の数は、2020年の15,111,000人から2023年には16,092,000人に着実に増加しており、管理症例の継続的な増加を示しています。この傾向は、効果的な高血圧管理の必要性が高まっていることを強調し、心血管の健康増進を目的とした医薬品介入の範囲を広げています。さらに、国の推計によると、男性の約27.5%、女性の22.5%が収縮期血圧140mmHg以上を示しており、成人人口のかなりの部分が高血圧に関連する合併症に依然として脆弱であることを示唆しています。日本では65歳以上の人口の割合が増加しており、高血圧症の蔓延が続いていることから、革新的で入手しやすい降圧薬に対する継続的な需要が高まっています。

日本の成人における高血圧の有病率

出典: JPALD

早期発見、予防検診、生活指導を目的とした政府の取り組みは、国民健康・栄養調査に基づいています。この調査では、収縮期血圧の平均値が男性で131.6mmHg、女性で126.2mmHgであることが示されています。日本の公的医療保険制度では、薬価は薬価償還制度を通じて一元的に規制されており、市場状況を反映して定期的に調整が行われています。これにより、手頃な価格で薬にアクセスでき、同時に財政的な持続可能性も維持されています。これらの要素はすべて、日本の広範な患者層を支え、高血圧症薬市場の持続的な成長を確保するためには、革新的な高血圧治療、患者一人ひとりに合わせたケア、そして戦略的な価格管理に注力し続けることの重要性を浮き彫りにしています。

日本の高血圧症薬市場: 主な洞察

|

基準年 |

2025年 |

|

予測年 |

2026-2035年 |

|

CAGR |

4.7% |

|

基準年市場規模(2025年) |

16億米ドル |

|

予測年市場規模(2026年) |

17億米ドル |

|

予測年市場規模(2035年) |

25億米ドル |

|

地域範囲 |

|

日本の高血圧症薬市場 – 地域分析

日本の高血圧症薬市場は、国内で最も蔓延している慢性疾患の一つである高血圧に対処する上で極めて重要です。降圧治療は幅広い患者層に対応し、心血管疾患リスクを軽減するだけでなく、国民健康・栄養調査(NHNS)や健康日本21といった国の予防枠組みにも組み込まれており、日本全国の成人における疾患の早期発見、治療の強化、長期管理を促進しています。

東京は、都市特有の予防対策と生活習慣病対策の推進により、2035年までに日本の高血圧症薬市場において最大のシェアを維持すると予測されています。東京都健康増進計画21(第3期)は、地域の健康診断を通じて監視される食習慣の改善や塩分摂取量の削減などの目標を掲げ、健康寿命の延伸や高血圧などの生活習慣病の抑制を目指す国の目標と調和しています。さらに、東京都のプログラムは、慢性疾患のアウトカム向上のため、指定健診や健康指導への参加促進の重要性を強調しています。これらの体系的な公衆衛生戦略は、治療法の導入と継続的な市場拡大を促す環境を醸成しています。

大阪は、地域の疾病負担の大きさと自治体による積極的な健康増進策の影響を受け、高血圧症薬の重要な都市市場を形成しています。健康診断情報によると、大阪市在住の成人における高血圧の年齢調整有病率は、2023年に男性で54.1%、女性で39.3%と記録されています。この情報は、収縮期血圧が140mmHg以上、拡張期血圧が90mmHg以上、または降圧薬の投与という基準に基づいており、人口のかなりの割合が継続的な薬物療法を必要とすることを示しています。市は、体系的な血圧スクリーニングとフォローアップケアを促進する地域保健プログラムとともに確立された医療提供システムを誇り、それによって慢性疾患の管理と服薬アドヒアランスを向上させています。自治体レベルでの公衆衛生サービスと予防医療戦略への継続的な投資により、高血圧治療の導入が促進され、2035年まで大阪の高血圧症薬市場の将来的な拡大が促進されると予想されます。

度大阪府年齢調整有病率2023年

|

セックス |

調査対象者数(N) |

パーセンテージ(%) |

|

男性 |

35,634 |

54.1 % |

|

女性 |

47,675 |

39.3 % |

サンプル納品物ショーケース

過去のデータに基づく予測

会社の収益シェアモデル

地域市場分析

市場傾向分析

市場傾向分析

主要エンドユーザー企業(消費別)

- Daiichi Sankyo Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Takeda Pharmaceutical Company Limited

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Astellas Pharma Inc.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Otsuka Pharmaceutical Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Eisai Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Shionogi & Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Kyowa Kirin Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Chugai Pharmaceutical Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Mitsubishi Tanabe Pharma Corporation

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

- Sumitomo Pharma Co., Ltd.

- 消費単位(量)

- 高血圧症薬調達に割り当てられた収益の割合

- 高血圧症薬への支出額 - 米ドル価値

- 国内消費 vs 輸出 - 価値・量別

- 主要製造拠点分析

- 世界のな拠点、ユニットの面積、製造能力、稼働率

日本の高血圧症薬市場:成長要因と課題

日本の高血圧症薬市場の成長要因ー

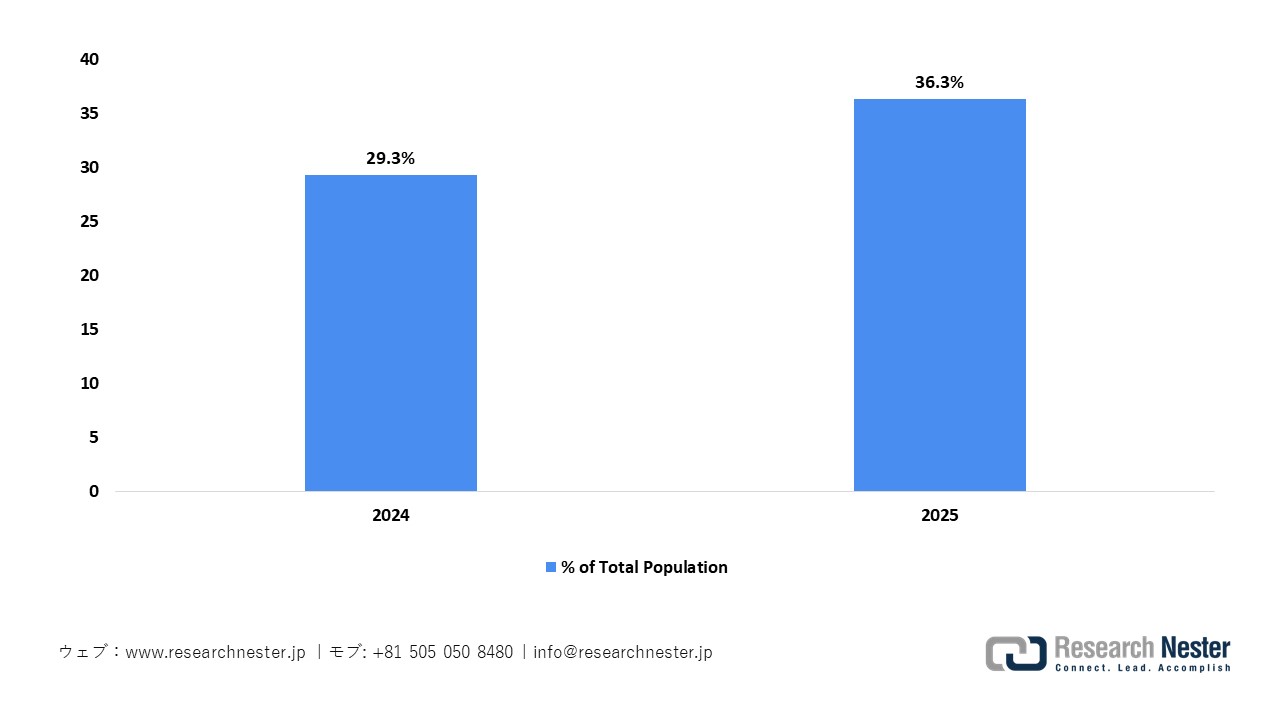

- 高齢化と非経口治療への嗜好:日本における非侵襲性薬物送達システムの市場拡大は、主に急速な人口高齢化の影響を強く受けています。内閣府が発表した高齢社会白書2025によると、2024年10月時点で65歳以上の高齢者は約36.24百万人で、総人口の29.3%を占めています。この統計は、日本が超高齢社会に突入したことを示しています。高齢患者は経口薬の服用に困難を抱えることが多く、治療レジメンの遵守が困難になっています。この問題から、特に高血圧症の治療において持続的な治療効果をもたらす経皮パッチや非侵襲性薬物送達システムの需要が高まっており、日本の人口動態と医療ニーズに合致する安全で患者に優しい代替手段となっています。

日本の人口高齢化

出典:CAO

- 中年層における高血圧症の増加:市場拡大の原動力となっているのは、日本の中年層における高血圧症の発症率の上昇です。厚生労働省が実施した2022年国民生活基礎調査によると、40歳から64歳の人の25%以上が高血圧と診断されています。交感神経活動を抑制する作用を持つ中枢性α2刺激薬は、慢性高血圧のコントロールに有効であることから、この年齢層でますます重要性が高まっており、日本の医療制度におけるより広範な受け入れを促進しています。

当社の日本の高血圧症薬市場調査によると、以下はこの市場の課題です。

- 患者の認知度の低さと服薬遵守の問題:降圧薬は広く入手可能であるにもかかわらず、日本の患者の多くは高血圧症に気づいていない、あるいは処方された治療を一貫して遵守できています。生活習慣、高血圧症の無症状性、患者教育の不足などがその要因であり、これらはすべて服薬遵守の低さにつながり、適切な血圧管理につながっています。こうした状況は、医療提供者と製薬会社に、患者エンゲージメント・イニシアチブの確立、健康リテラシーの向上、そして服薬遵守の向上と長期的な心血管疾患アウトカムの改善を促進する治療法の開発を迫っています。

- 規制上の障壁と複雑な承認プロセス:日本における新規降圧薬の発売は、厳格な規制要件と複雑な承認プロセスによってしばしば阻害されます。臨床試験は厳格な現地基準を遵守する必要があり、日本人集団における安全性と有効性を検証するためには、ブリッジング試験が必要となる場合が多くあります。これらの規制上の課題は開発期間の延長とコスト増加を招き、革新的な治療薬の迅速な市場参入を阻害します。企業は、日本市場で成功するためには、臨床開発を綿密に計画し、規制基準を遵守し、承認プロセスを巧みに進めていく必要があります。

日本の高血圧症薬市場のセグメンテーション

製品別(利尿剤、ACE阻害薬(ACEI)、ミネラルコルチコイド受容体拮抗薬(MRA)、アンジオテンシンII受容体拮抗薬(ARB)、直接レニン阻害剤、カルシウムチャネル遮断薬、ベータ遮断薬、アルファ1遮断薬、中枢性α2作動薬、直接血管拡張薬、および固定用量配合薬(FDC))

ARBsは、2035年までに日本の高血圧症薬市場の収益シェアの27.4%を占めると予測されています。この成長は、ARBsが第一選択薬として確立された地位と、急速に高齢化が進む日本の高血圧患者層における高い採用率に起因しています。日本のナショナルデータベース(NDB)オープンデータによると、ARBsは常に最も処方頻度の高い降圧薬のクラスにランクされており、基本的な長期治療選択肢としての地位をさらに強固なものにしています。企業の観点から見ると、第一三共は2023年度の総収益が18,863億円と報告しており、これは2020年度から2023年度にかけて約12%以上の成長を反映しており、同社の心血管ポートフォリオに対する持続的な需要を示しています。同様に、武田薬品工業の成人高血圧症適応の抗高血圧症薬(ARBs)であるEDARBI(アジルサルタン メドキソミル)は、5,900人以上の患者を対象とした第3相臨床試験に基づきFDAの承認を取得しました。これらの試験では、80mg投与量で24時間収縮期血圧が14.3mmHg、40mg投与量で13.2mmHg低下することが示されました。

タイプ別(標準的な高血圧、治療抵抗性高血圧、高血圧緊急症/切迫症)

標準的な高血圧は、2035年までに日本の高血圧症薬市場の大きな収益シェアを占めると予想されています。全国調査や研究結果によると、平均収縮期血圧と食塩摂取パターンは近年徐々に改善しており、標準化された血圧管理の継続的な重視を裏付けています。スポット尿調査と食事調査データの分析では、平均食塩摂取量が2019年の約10.3g/日から2021年には約9.5g/日に減少し、平均収縮期血圧も114.7mmHgから110.6mmHgにわずかに低下していることが明らかになりました。この傾向は、健康日本21(第3次)戦略の実施を反映しています。これらの進歩は国の高血圧ガイドラインと一致しており、厚生労働省の国民健康・栄養調査の枠組みの中で予防的スクリーニングと生活習慣介入に貢献し、標準化された治療と予防への重点を強化します。

当社の日本の高血圧症薬市場の詳細な分析には、次のセグメントが含まれます。

|

製品別 |

|

|

タイプ別 |

|

|

投与経路別 |

|

|

流通チャネル別 |

|

日本の高血圧症薬市場を席巻する企業:

日本の高血圧症薬市場における主要企業は、最先端の研究開発、デジタルヘルス技術、長時間作用型製剤、そして併用療法を活用し、治療成績の向上、患者の服薬コンプライアンスの確保、そして臨床的価値の向上を目指しています。有力な日本企業は、強固な国内臨床パイプラインと国の健康目標への適合を基盤として、先駆的な医薬品開発とレギュラトリーサイエンスに多額の投資を行い、主導的地位を維持しています。

以下は、日本の高血圧症薬市場で事業を展開する主要企業の一覧です。

- Daiichi Sankyo (Osaka)

- Takeda Pharmaceutical (Tokyo)

- Otsuka Pharmaceutical (Tokyo)

- Astellas Pharma (Tokyo)

- Chugai Pharmaceutical (Tokyo)

- Eisai (Tokyo)

- Nippon Shinyaku (Kyoto)

- Meiji Seika Pharma (Tokyo)

- Hisamitsu Pharmaceutical (Tosu/Tokyo)

- Pfizer Japan (Tokyo)

以下は、日本の高血圧症薬市場における各社のカバーエリアです。

- 会社概要

- 事業戦略

- 主要製品提供

- 財務実績推移

- 主要業績評価指標

- リスク分析

- 最近開発

- 地域存在感

- SWOT分析

ニュースで

- 2025年11月、Otsuka Pharmaceutical Co., Ltd.は、国立循環器病研究センターと共同研究契約を締結しました。AIを活用した栄養モニタリングアプリケーションを活用し、心臓病および高血圧患者における減塩に関する行動変容の可能性について調査します。この取り組みは、薬物療法と並行した生活習慣介入を補完することを目的としています。

- 2024年4月、Chugai Pharmaceutical Co., Ltd.は、ロシュ社とのライセンス契約に基づき、心血管リスクの高い高血圧症患者を対象とした開発中のRNAi治療薬であるジレベシランの日本における商業化権を取得したと発表しました。この戦略的決定は、中外製薬の心血管領域ポートフォリオを拡充し、日本における将来の高血圧治療の選択肢を切り開くものです。

目次

関連レポート

レポートで回答された主な質問

質問: 日本の高血圧症薬市場はどのくらいの規模ですか?

回答: 日本の高血圧症薬市場規模は、2025年に16億米ドルに達しました。

質問: 日本の高血圧症薬市場の見通しは何ですか?

回答: 日本の高血圧症薬市場規模とシェアは、2025年には16億米ドルと推定され、2035年末には25億米ドルを超えると予想されています。2026―2035年の予測期間中は、年平均成長率(CAGR)4.7%で成長が見込まれています。

質問: 日本の高血圧症薬市場を支配している主要プレーヤーはどれですか?

回答: Daiichi Sankyo、Takeda Pharmaceutical、Otsuka Pharmaceutical、Astellas Pharma、Chugai Pharmaceutical、Eisai、Nippon Shinyaku、Meiji Seika Pharma、Hisamitsu Pharmaceutical、Pfizer Japanは、日本における主要企業です。

質問: 2035年までに日本の高血圧症薬市場を牽引すると予想されるどんなセグメントですか?

回答: ARBsセグメントは、予測期間中にトップシェアを維持すると予想されます。

質問: 日本の高血圧症薬市場の最新動向・進歩は何ですか?

回答: 日本では、高血圧治療へのデジタルセラピューティクスの導入が進んでおり、政府が承認した高血圧治療用デジタル治療アプリCureApp HTが健康保険の適用対象となり、生活習慣の改善と血圧管理に役立っています。これは、家庭血圧モニタリングと集中的な管理戦略を重視する最新の臨床診療ガイドラインに支えられた、デジタルヘルスソリューションと個別管理への幅広い移行を反映しています。